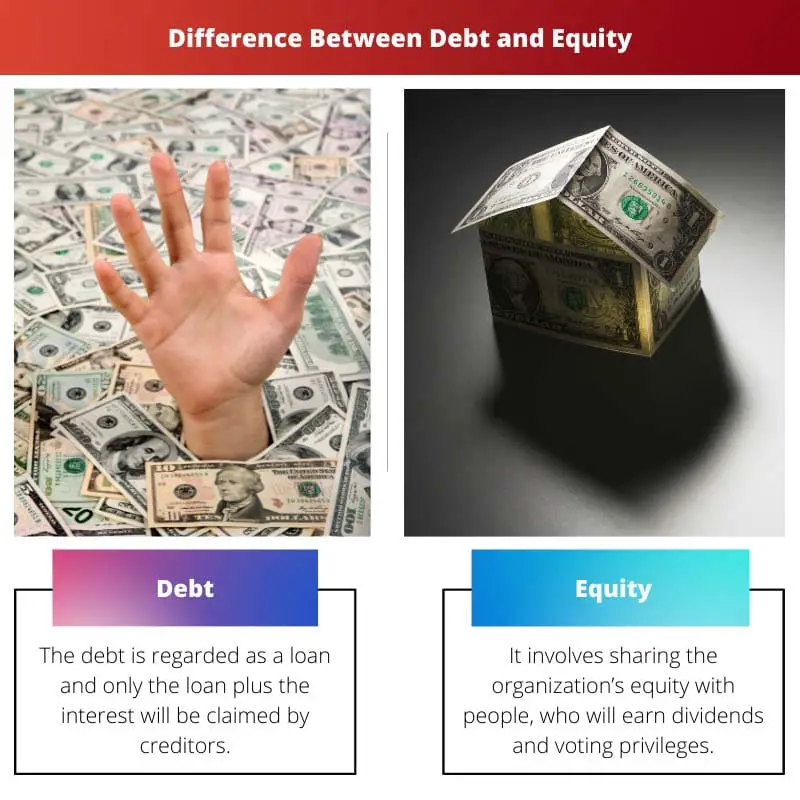

Bei Schulden handelt es sich um geliehene Mittel, die mit Zinsen zurückgezahlt werden müssen. Sie stellen eine feste Verpflichtung dar, bergen jedoch das Risiko einer finanziellen Belastung. Eigenkapital bedeutet Eigentum an einem Unternehmen, das keine feste Rückzahlung erfordert, sondern das Eigentum verwässert, da mehr Aktien ausgegeben werden, wodurch Gewinne und Kontrolle mit den Aktionären geteilt werden.

Key Take Away

- Bei Schulden handelt es sich um geliehene Mittel, die mit Zinsen zurückgezahlt werden müssen, während Eigenkapital das Eigentum an einem Unternehmen oder Vermögenswert in Form von Aktien darstellt.

- Bei der Fremdfinanzierung geht es darum, das Geld im Laufe der Zeit zu leihen und zurückzuzahlen, während die Eigenkapitalfinanzierung die Kapitalbeschaffung durch den Verkauf von Eigentumsanteilen an einem Unternehmen beinhaltet.

- Inhaber von Schuldtiteln haben im Falle einer Liquidation oder eines Konkurses Vorrang vor Anteilseignern, und Zinszahlungen auf Schulden sind steuerlich absetzbar, Dividenden, die an Anteilseigner gezahlt werden, sind dies nicht.

Schulden vs. Eigenkapital

Der Unterschied zwischen Fremd- und Eigenkapital besteht darin, dass Eigenkapital für diejenigen wertvoll ist, die an die Börse gehen und die Anteile der Organisation an andere übertragen. Die Schuld ist jedoch der Geldbetrag, den der Gläubiger oder Dritte dem Unternehmen geliehen haben und der im Laufe der Jahre zusammen mit den Zinsen zurückgezahlt wird.

Damit ein Börsengang durchgeführt werden kann, müssen einer Organisation verschiedene Kosten entstehen. Ganz anders sieht es bei Schulden aus.

Aus zwei Hauptgründen entscheiden sich Unternehmen für Schulden. Erstens wird das Unternehmen einen Teil der Schulden aufnehmen und eine Hebelwirkung aufbauen, wenn es den Eigenkapitalpfad einschlägt.

Zweitens wollen Unternehmen die schwierige Phase des Börsengangs nicht ertragen, sondern eine Möglichkeit haben, Schulden von Banken oder Finanzinstituten aufzunehmen. In diesem Artikel wird der Unterschied zwischen den beiden Begriffen erläutert.

Vergleichstabelle

| Merkmal | Schulden | Fairness |

|---|---|---|

| Herkunft der Mittel | Geld von Gläubigern (Banken, Investoren) leihen | Verkauf von Eigentumsanteilen am Unternehmen (Aktien) |

| Rückzahlungspflicht | Kapitalbetrag + Zinsen müssen zu einem vorher festgelegten Zeitpunkt zurückgezahlt werden | Keine garantierte Rückzahlung; Aktionäre erhalten Gewinne nur, wenn sie als Dividende ausgewiesen werden |

| Kapitalkosten | Im Allgemeinen niedriger als das Eigenkapital aufgrund der steuerlichen Abzugsfähigkeit von Zinszahlungen | Aufgrund des Potenzials für höhere Renditen im Allgemeinen höher als Schulden |

| Eigentumsrechte | Schuldner haben keine Eigentumsrechte am Unternehmen | Anteilseigner haben Eigentums- und Stimmrechte |

| Gewinnbeteiligung | Schuldner erhalten unabhängig vom Unternehmensgewinn feste Zinszahlungen | Anteilseigner erhalten Dividenden nur dann, wenn das Unternehmen Gewinne erwirtschaftet und der Vorstand beschließt, diese auszuschütten |

| Control | Schuldner haben kein Stimmrecht und können Unternehmensentscheidungen nicht beeinflussen | Anteilseigner verfügen über Stimmrechte und können durch Stimmabgaben Einfluss auf Unternehmensentscheidungen nehmen |

| Risiko | Geringeres Risiko für Schuldner, da diese im Falle einer Insolvenz einen vertraglichen Anspruch auf die Vermögenswerte des Unternehmens haben. | Höheres Risiko für Anteilseigner, da sie im Falle einer Insolvenz als Letzte an der Reihe sind, Zahlungen zu erhalten. |

| Auswirkungen auf Finanzkennzahlen | Erhöht das Verhältnis von Schulden zu Eigenkapital, was sich auf die Kreditwürdigkeit auswirken kann | Möglicherweise haben sie keinen direkten Einfluss auf Finanzkennzahlen, können jedoch Rentabilitäts- und Wachstumskennzahlen beeinflussen |

| Geeignete Anwendungsgebiete | Geeignet für etablierte Unternehmen mit gutem Track Record und stabilem Cashflow | Geeignet für Startups und Unternehmen mit hohem Wachstumspotenzial |

Was sind Schulden?

Schulden sind ein Finanzinstrument, bei dem Kredite mit der Zusage einer Rückzahlung zuzüglich Zinsen über einen bestimmten Zeitraum aufgenommen werden. Es ist ein entscheidender Bestandteil der Kapitalstruktur eines Unternehmens und kann verschiedene Formen annehmen, darunter Darlehen, Anleihen und andere Schuldtitel.

Merkmale der Schulden:

- Feste Verpflichtung: Für Schulden gilt ein vorab festgelegter Rückzahlungsplan, in dem die Kapital- und Zinszahlungen während der Laufzeit des Darlehens oder der Anleihe festgelegt sind. Diese feste Verpflichtung verschafft sowohl dem Kreditnehmer als auch dem Kreditgeber Klarheit.

- Zinszahlungen: Kreditnehmer müssen für den geliehenen Betrag Zinsen zahlen, die den Kosten für die Verwendung der Mittel entsprechen. Der Zinssatz kann je nach den Bedingungen des Schuldvertrags fest oder variabel sein.

- Gläubigerforderungen: Im Falle einer Liquidation haben Gläubiger, die Schulden halten, bei der Geltendmachung von Vermögenswerten Vorrang vor Anteilseignern. Diese Priorität wird durch rechtliche Vereinbarungen festgelegt und ist ein Schlüsselfaktor bei der Bewertung von Risiko und Rendite im Zusammenhang mit Schulden.

- Leverage: Schulden ermöglichen es Unternehmen, ihr Kapital zu nutzen und so die Eigenkapitalrendite zu steigern. Eine übermäßige Verschuldung erhöht jedoch auch das finanzielle Risiko, da Zinszahlungen unabhängig von der Unternehmensleistung zu Fixkosten werden.

- Verschiedene Formen: Schuldinstrumente können verschiedene Formen annehmen, beispielsweise Bankdarlehen, Unternehmensanleihen, Wandelanleihen und andere Schuldtitel. Jedes Formular hat unterschiedliche Bedingungen und Auswirkungen für den Kreditnehmer und den Kreditgeber.

Vor- und Nachteile von Schulden:

Vorteile:

- Steuerliche Absetzbarkeit: Zinszahlungen auf Schulden sind steuerlich absetzbar und bieten Unternehmen einen potenziellen Steuervorteil.

- Verschuldungsgrad: Schulden ermöglichen es Unternehmen, die Eigenkapitalrendite zu steigern, was möglicherweise zu einer höheren Rentabilität führt.

Nachteile:

- Finanzielles Risiko: Eine übermäßige Verschuldung erhöht das finanzielle Risiko, insbesondere wenn das Unternehmen während eines wirtschaftlichen Abschwungs Schwierigkeiten hat, seinen Schuldenverpflichtungen nachzukommen.

- Feste Zahlungen: Der feste Charakter von Schuldenzahlungen kann den Cashflow belasten, insbesondere wenn das Unternehmen vor unerwarteten Herausforderungen steht.

Was ist Eigenkapital?

Das Eigenkapital stellt das Eigentum an einem Unternehmen dar und spiegelt den Restanteil an den Vermögenswerten nach Abzug der Verbindlichkeiten wider. Es ist ein entscheidender Bestandteil der Kapitalstruktur eines Unternehmens und gewährt den Aktionären bestimmte Rechte und Ansprüche auf die Erträge und Vermögenswerte des Unternehmens.

Merkmale von Eigenkapital

- Besitzanteil: Anteilseigner oder Aktionäre sind Eigentümer des Unternehmens. Sie haben einen Anspruch auf das Vermögen und die Erträge des Unternehmens im Verhältnis zu ihrem Anteil, der sich aus der Anzahl der von ihnen gehaltenen Aktien ergibt.

- Keine feste Rückzahlung: Im Gegensatz zu Schulden beinhaltet Eigenkapital keine feste Rückzahlungsverpflichtung. Eigenkapitalanleger partizipieren durch Kapitalzuwachs und Dividenden am Unternehmenserfolg, tragen jedoch das Risiko von Wertschwankungen ihrer Anlage.

- Restforderung: Im Falle einer Liquidation haben die Anteilseigner nach Tilgung aller Schulden und Verbindlichkeiten einen Restanspruch auf das Gesellschaftsvermögen. Dieser Restanspruch spiegelt das Risiko und den potenziellen Ertrag des Eigentümers wider.

- Wahlrecht: Stammaktionäre haben das Recht, bei wichtigen Unternehmensentscheidungen abzustimmen, beispielsweise bei der Wahl des Vorstands und bei wichtigen Kapitalmaßnahmen. Das Stimmrecht ist proportional zur Anzahl der gehaltenen Aktien.

- Dividenden: Unternehmen können einen Teil ihrer Gewinne in Form von Dividenden an die Aktionäre ausschütten. Obwohl keine Garantie gegeben ist, stellen Dividenden einen direkten finanziellen Vorteil für Anteilseigner dar und sind ein Schlüsselfaktor für ertragsorientierte Anleger.

Arten von Eigenkapital

- Stammaktien: Stellt das Grundeigentum an einem Unternehmen dar und bietet Stimmrechte und potenzielle Dividenden. Stammaktionäre haben das höchste Risiko- und Ertragspotenzial.

- Vorzugsaktien: Gewährt Vorrang beim Erhalt von Dividenden und Liquidationserlösen gegenüber Stammaktionären. Vorzugsaktionäre haben jedoch kein Stimmrecht.

Vor- und Nachteile von Eigenkapital

Vorteile:

- Keine feste Rückzahlung: Eigenkapital beinhaltet keine festen Rückzahlungsverpflichtungen, was die finanzielle Belastung in schwierigen Zeiten verringert.

- Ständiges Kapital: Eigenkapital stellt dauerhaftes Kapital dar und sorgt für Stabilität in der Kapitalstruktur des Unternehmens.

Nachteile:

- Verdünnung: Die Ausgabe von zusätzlichem Eigenkapital kann die Eigentumsverhältnisse bestehender Aktionäre verwässern und sich möglicherweise auf die Kontrolle und den Gewinn je Aktie auswirken.

Hauptunterschiede zwischen Schulden und Eigenkapital

- Verpflichtung und Rückzahlung:

- Schuld: Beinhaltet eine feste Rückzahlungsverpflichtung, einschließlich Kapital und Zinsen, über einen bestimmten Zeitraum.

- Eigenkapital: Beinhaltet keine feste Rückzahlungsverpflichtung; Vielmehr werden Eigenkapitalgeber am Erfolg des Unternehmens beteiligt, ohne dass ein Rückzahlungsplan festgelegt ist.

- Eigentum und Kontrolle:

- Schuld: Verleiht kein Eigentum; Gläubiger haben zwar einen Rechtsanspruch auf Rückzahlung, sind aber nicht am Unternehmenseigentum oder an der Entscheidungsfindung beteiligt.

- Eigenkapital: Stellt das Eigentum am Unternehmen dar und berechtigt die Aktionäre zu Stimmrechten und einer Gewinnbeteiligung. Eine übermäßige Ausgabe von Aktien kann jedoch zu einer Verwässerung des Eigentums der bestehenden Aktionäre führen.

- Risiko und Rendite:

- Schuld: Beinhaltet feste Zinszahlungen, was für Klarheit sorgt, aber das finanzielle Risiko erhöht. Im Liquidationsfall haben die Gläubiger vorrangige Ansprüche.

- Eigenkapital: Trägt das Risiko schwankender Aktienwerte, bietet jedoch das Potenzial für höhere Renditen durch Kapitalzuwachs und Dividenden. Anteilseigner haben nach Tilgung ihrer Schulden einen Restanspruch auf Vermögenswerte.

- Steuerliche Behandlung:

- Schuld: Zinszahlungen auf Schulden sind steuerlich absetzbar und bieten Unternehmen einen potenziellen Steuervorteil.

- Eigenkapital: Dividenden sind nicht steuerlich absetzbar und mit der Eigenkapitalfinanzierung sind keine Steuervorteile verbunden.

- Flexibilität und Hebelwirkung:

- Schuld: Ermöglicht es Unternehmen, ihr Kapital zu nutzen und so die Eigenkapitalrendite zu steigern. Eine übermäßige Hebelwirkung erhöht jedoch das finanzielle Risiko.

- Eigenkapital: Bietet finanzielle Flexibilität, da keine festen Rückzahlungsverpflichtungen bestehen. Es kann jedoch zu einer Verwässerung des Eigentums und der Kontrolle kommen, wenn zusätzliches Eigenkapital ausgegeben wird.

- Anspruch auf Gewinn:

- Schuld: Unabhängig von der Rentabilität des Unternehmens erhalten die Gläubiger feste Zinszahlungen. Sie werden am Unternehmenserfolg nicht über die vereinbarte Beteiligung hinaus beteiligt.

- Eigenkapital: Aktionäre partizipieren durch Dividenden und Kapitalzuwachs an der Rentabilität des Unternehmens. Ihre Rendite ist an den Unternehmenserfolg gekoppelt.

- Dauer der Verpflichtung:

- Schuld: Hat eine endliche Laufzeit mit einer festgelegten Rückzahlungsfrist für Kapital und Zinsen.

- Eigenkapital: Stellt eine dauerhaftere Kapitalform ohne festes Fälligkeitsdatum dar.

- https://academic.oup.com/qje/article-abstract/109/4/1027/1866393

- https://www.nber.org/chapters/c4790.pdf

Letzte Aktualisierung: 26. Februar 2024

Chara Yadav hat einen MBA in Finanzen. Ihr Ziel ist es, finanzbezogene Themen zu vereinfachen. Sie ist seit rund 25 Jahren im Finanzbereich tätig. Sie hat mehrere Finanz- und Bankkurse für Business Schools und Gemeinden gehalten. Lesen Sie mehr bei ihr Bio-Seite.

Der Artikel bereichert den Leser mit umfassendem Wissen über Finanzen, das in der heutigen Finanzlandschaft unerlässlich ist.

Es ist eine wertvolle Informationsquelle sowohl für Fachleute als auch für Lernende in der Finanzbranche.

Der unkomplizierte Ansatz des Autors zur Erläuterung komplexer Finanzbegriffe macht diesen Artikel zu einer hervorragenden Ressource für alle, die Wissen auf diesem Gebiet suchen.

Ich finde diesen Artikel sehr hilfreich, um finanzielle Entscheidungen und deren Konsequenzen zu verstehen.

Der Artikel verwendet Beispiele, um wichtige Konzepte wirkungsvoll zu veranschaulichen und so das Verständnis zu erleichtern.

Ja, die praktischen Beispiele helfen dabei, die realen Anwendungen dieser Finanzsysteme zu verstehen.

Dieser Artikel bietet eine klare und prägnante Erläuterung der Unterschiede zwischen Fremd- und Eigenkapitalfinanzierung. Es ist gut geschrieben und informativ.

Ich kann nur zustimmen. Der Artikel schlüsselt komplexe Finanzkonzepte in leicht verständliche Begriffe auf.

Der objektive Vergleich der Fremd- und Eigenkapitalfinanzierung im Artikel liefert wertvolle Erkenntnisse für Einzelpersonen und Unternehmen, die fundierte Finanzentscheidungen treffen möchten.

Dieser Artikel ist ein Muss für alle, die sich für Finanzen und Investitionen interessieren.

Das Verständnis dieser Konzepte ist für eine solide Finanzplanung absolut entscheidend.

Der Artikel ist eine intelligente und ausführliche Erklärung der Fremd- und Eigenkapitalfinanzierung und bietet den Lesern wertvolle Einblicke.

In diesem Artikel kommt die Finanzexpertise des Autors zum Ausdruck.

Ich stimme zu, es ist ein umfassender Leitfaden zum Verständnis der Komplexität von Finanzsystemen.

Der sorgfältige Vergleich zwischen Fremd- und Eigenkapitalfinanzierung durch den Autor vermittelt ein umfassendes Verständnis beider Konzepte.

Der Detaillierungsgrad des Artikels ist auf jeden Fall lobenswert.

Die hier präsentierten Informationen sind von entscheidender Bedeutung für diejenigen, die die Auswirkungen der Fremd- und Eigenkapitalfinanzierung auf ihre Unternehmen oder Investitionen verstehen möchten.

Auf jeden Fall ist es ein Wissen, das jeder Unternehmer und Investor haben sollte.

Es ist ein wesentlicher Leitfaden für fundierte Finanzentscheidungen.

Die Vergleichstabelle ist unglaublich hilfreich, um die wichtigsten Unterschiede zwischen Fremd- und Eigenkapitalfinanzierung zu verstehen.

Ich empfand die Tabelle als großartige visuelle Hilfe, da sie die Informationen effektiv zusammenfasst.

Dieser Artikel entmystifiziert komplexe Finanzbegriffe effektiv und bietet Klarheit für diejenigen, die Kenntnisse im Finanzbereich suchen.

Tatsächlich ist die Klarheit der Erklärungen eine der Stärken dieses Artikels.