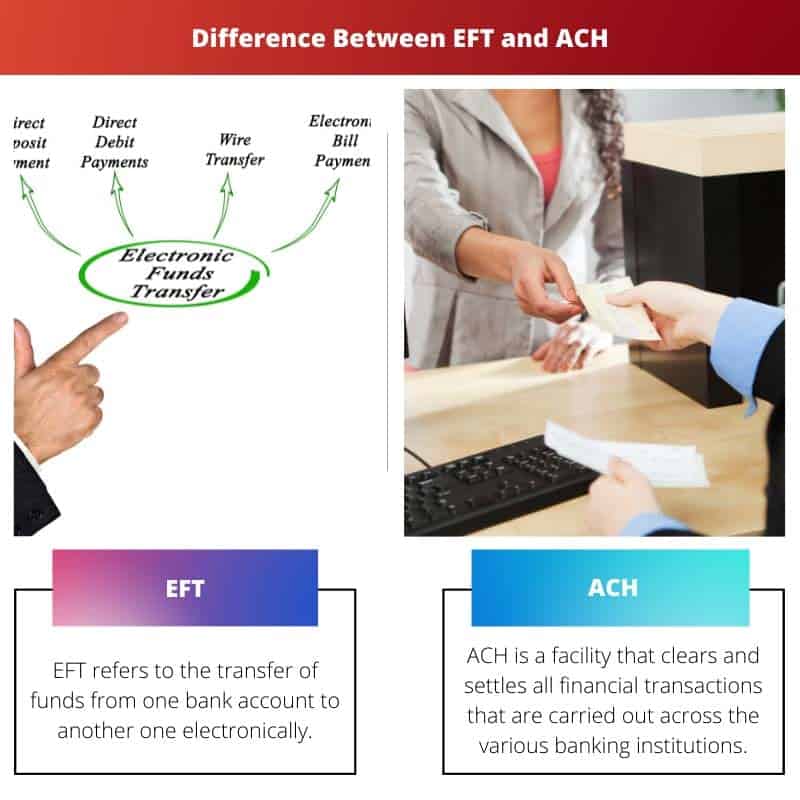

EFT (Electronic Funds Transfer) è un termine più ampio che comprende vari metodi elettronici di trasferimento di fondi, mentre ACH (Automated Clearing House) è un tipo specifico di sistema EFT comunemente utilizzato per l'elaborazione di pagamenti elettronici e depositi diretti negli Stati Uniti.

Punti chiave

- Trasferimento elettronico di fondi (EFT) è un termine generale per le transazioni elettroniche tra conti bancari. Allo stesso tempo, Automated Clearing House (ACH) è una rete specifica per l'elaborazione di transazioni elettroniche di massa negli Stati Uniti.

- EFT copre un'ampia gamma di metodi di pagamento elettronici, inclusi bonifici, carte di credito e transazioni ACH, mentre ACH è un sistema specifico per l'elaborazione di transazioni batch.

- Le transazioni ACH sono meno costose e più lente rispetto ad altri metodi EFT come i bonifici bancari, ma sono adatte per transazioni di volume elevato e di basso valore.

EFT contro ACH

EFT (Electronic Fund Transfer) si riferisce alle transazioni di denaro tra conti bancari. EFT consente trasferimenti di fondi istantanei. ACH (Automated Clearing House) si riferisce al trasferimento di denaro su diversi conti collettivamente come il pagamento degli stipendi. Possono essere necessari alcuni giorni per completare la transazione.

EFT è più veloce rispetto a ACH. Mentre, d'altra parte, ACH deve connettersi a diverse banche che richiedono tempo.

Tavola di comparazione

| Aspetto | Trasferimento elettronico di fondi (EFT) | Centro di compensazione automatizzato (ACH) |

|---|---|---|

| Scopo | Termine generale per il trasferimento elettronico di fondi da un conto a un altro. L’EFT può comprendere vari metodi, incluso l’ACH. | Una rete e un sistema specifici per l'elaborazione batch di pagamenti elettronici, inclusi depositi diretti, pagamenti di fatture e altre transazioni. |

| Velocità di trasferimento | Può variare a seconda del metodo utilizzato (ad esempio, bonifico bancario, online banking, transazioni con carta). Le transazioni possono essere elaborate in tempo reale o con un leggero ritardo. | Solitamente elaborato in lotti con finestre di elaborazione specifiche, che comportano un ritardo di almeno un giorno lavorativo. |

| Tipi di transazione | Comprende un'ampia gamma di transazioni elettroniche, inclusi bonifici bancari, trasferimenti bancari online, transazioni con carte di debito/credito e altro ancora. | Utilizzato principalmente per tipi specifici di transazioni, inclusi depositi diretti, pagamenti delle buste paga, pagamenti ai fornitori, rimborsi fiscali e pagamenti delle fatture dei consumatori. |

| Costo | I costi possono variare ampiamente a seconda del metodo EFT specifico utilizzato. I bonifici bancari, ad esempio, possono comportare commissioni più elevate, mentre i trasferimenti bancari online sono gratuiti. | Le transazioni ACH sono meno costose rispetto ad altri metodi EFT. Per alcune transazioni ACH potrebbero essere applicate commissioni, ma sono inferiori. |

| Supervisione normativa | Soggetto a supervisione normativa, ma il livello di regolamentazione può variare a seconda del metodo EFT e della giurisdizione specifici. | Altamente regolamentato dalla National Automated Clearing House Association (NACHA) negli Stati Uniti. Le transazioni ACH devono rispettare regole e linee guida specifiche. |

| Casi d'uso tipici | Utilizzato per vari scopi, tra cui transazioni al dettaglio, pagamenti da persona a persona, acquisti online e altro ancora. | Comunemente utilizzato per l'elaborazione delle buste paga, il deposito diretto degli stipendi, il pagamento di fatture ricorrenti (ad esempio, servizi pubblici, mutui), pagamenti ai fornitori ed esborsi governativi. |

| Rete di pagamento | Non legato ad una specifica rete di pagamento; vari metodi EFT possono utilizzare reti o canali diversi. | Opera su una rete di pagamento specifica, come la rete ACH negli Stati Uniti. Le transazioni vengono elaborate attraverso questa rete. |

| Processo di liquidazione | Il regolamento può avvenire in tempo reale o con un leggero ritardo, a seconda del metodo EFT specifico. | Le transazioni ACH vengono regolate in batch con finestre di elaborazione specifiche, comportando un ritardo nel trasferimento dei fondi. |

| Uso internazionale | Può essere utilizzato sia per transazioni nazionali che internazionali, a seconda del metodo e degli istituti finanziari coinvolti. | Utilizzato principalmente per transazioni nazionali all'interno del paese o della regione in cui è stabilita la rete ACH. Le transazioni ACH internazionali (IAT) sono possibili ma meno comuni. |

| Accessibilità | Disponibile attraverso vari canali, tra cui banche, istituti finanziari, piattaforme bancarie online, processori di pagamento e altro ancora. | Accessibile tramite banche, istituti finanziari e organizzazioni che partecipano alla rete ACH. |

Cos'è il trasferimento elettronico di fondi (EFT)?

Il trasferimento elettronico di fondi (EFT) è un metodo digitale sicuro ed efficiente per trasferire denaro tra conti, eliminando la necessità di valuta fisica o assegni cartacei. Questo processo elettronico facilita le transazioni finanziarie, fornendo un mezzo rapido e conveniente per lo scambio di fondi.

Meccanismo

- Iniziazione: L'EFT inizia con l'avvio di una transazione da parte del pagatore tramite mezzi elettronici, come servizi bancari online, app mobili o sistemi automatizzati.

- Autorizzazione: Il pagatore autorizza il trasferimento fornendo i dettagli necessari come numeri di conto, importo e informazioni sul destinatario. Questo passaggio garantisce la legittimità e la sicurezza della transazione.

- Trasmissione: I dettagli di pagamento vengono trasmessi in modo sicuro attraverso reti elettroniche consolidate, come il sistema Automated Clearing House (ACH) o bonifici bancari, consentendo il trasferimento di fondi senza interruzioni.

- Processando: Gli istituti finanziari elaborano la transazione sulla base delle informazioni fornite, verificando la disponibilità dei fondi e garantendo il rispetto dei protocolli di sicurezza.

- Completamento: Una volta completata l'elaborazione, il conto del destinatario viene accreditato e il conto del pagatore viene addebitato, finalizzando il trasferimento elettronico di fondi.

Benefici

- Velocità ed efficienza: L'EFT consente transazioni rapide e in tempo reale, riducendo il tempo associato ai tradizionali metodi cartacei.

- Sicurezza: Grazie alle misure di crittografia e autenticazione in atto, EFT garantisce transazioni finanziarie sicure, riducendo al minimo il rischio di frode.

- Costo-efficace: L'EFT elimina la necessità di gestire fisicamente assegni o contanti, con conseguenti risparmi sui costi sia per i privati che per le aziende.

- Accessibilità: L'EFT può essere avviato da qualsiasi luogo dotato di connessione Internet, offrendo comodità e accessibilità agli utenti.

Cos'è la Camera di Compensazione Automatizzata (ACH)?

Automated Clearing House (ACH) è un sistema di trasferimento elettronico di fondi che facilita il trasferimento continuo e sicuro di fondi tra istituti finanziari all'interno di un paese. Funziona come un sistema di elaborazione batch, consentendo ad aziende, privati e istituti finanziari di avviare e ricevere pagamenti elettronicamente.

Funzionalità

- Processo di pagamento: ACH funge da piattaforma centralizzata per l'elaborazione di vari tipi di transazioni finanziarie, inclusi depositi diretti, pagamenti di fatture e pagamenti business-to-business. Ciò semplifica il trasferimento di fondi, riducendo la necessità di assegni cartacei e processi manuali.

- Elaborazione in batch: Le transazioni ACH sono raggruppate in batch ed elaborate a intervalli predefiniti, su base giornaliera. Questa efficienza lo rende adatto per pagamenti ricorrenti, come depositi sulle buste paga e pagamenti di bollette.

- Depositi e prelievi diretti: ACH consente depositi diretti, consentendo ai datori di lavoro di trasferire gli stipendi direttamente sui conti bancari dei dipendenti. Facilita inoltre i prelievi automatici per pagamenti ricorrenti, come le rate dei mutui e le quote di abbonamento.

- Conveniente e tempestivo: Le transazioni ACH sono convenienti rispetto ai metodi di pagamento tradizionali, come bonifici o assegni cartacei. Il sistema promuove trasferimenti tempestivi di fondi, migliorando l’efficienza finanziaria sia per le imprese che per i privati.

Sicurezza e regolamentazione

- Crittografia e autenticazione: Le transazioni ACH danno priorità alla sicurezza attraverso protocolli di crittografia e autenticazione, garantendo la riservatezza e l'integrità delle informazioni finanziarie sensibili.

- Supervisione normativa: Le operazioni ACH sono soggette a supervisione normativa per salvaguardare gli interessi dei consumatori e delle istituzioni finanziarie. Il rispetto delle norme e dei regolamenti stabiliti aiuta a mantenere l'integrità del sistema di trasferimento elettronico dei fondi.

- Regole NACHA: La National Automated Clearing House Association (NACHA) stabilisce e applica le regole che regolano le transazioni ACH negli Stati Uniti, garantendo pratiche standardizzate e promuovendo un sistema di pagamenti elettronici sicuro e affidabile.

Principali differenze tra trasferimento elettronico di fondi (EFT) e Automated Clearing House (ACH)

- Ambito e durata:

- EFT: EFT è un termine ampio che comprende vari metodi di trasferimento elettronico tra conti. È un concetto generale che include varie transazioni finanziarie elettroniche.

- AC: ACH si riferisce specificamente alla rete e al sistema Automated Clearing House utilizzato per l'elaborazione batch di pagamenti elettronici, inclusi depositi diretti, pagamenti di fatture e altre transazioni. È una rete e un termine specifici.

- Tipi di transazioni:

- EFT: L'EFT copre molte transazioni elettroniche, inclusi bonifici bancari, trasferimenti bancari online, transazioni con carte di debito/credito, pagamenti automatizzati di fatture e altro ancora. Può includere transazioni di vendita al dettaglio, di consumo e commerciali.

- AC: ACH si concentra principalmente su tipi specifici di transazioni, come depositi diretti (ad esempio, buste paga e benefici governativi), addebiti diretti (ad esempio, pagamenti di fatture ricorrenti) e pagamenti business-to-business. Viene utilizzato per transazioni pianificate e ricorrenti.

- Velocità di elaborazione:

- EFT: La velocità delle transazioni EFT può variare notevolmente a seconda del metodo specifico utilizzato. Alcune transazioni EFT, come i bonifici bancari, possono essere elaborate in tempo reale, mentre altre potrebbero richiedere poco tempo o diversi giorni lavorativi.

- AC: Le transazioni ACH vengono elaborate in batch con finestre di elaborazione specifiche, comportando un ritardo di almeno un giorno lavorativo. Non sono transazioni in tempo reale.

- Controllo normativo:

- EFT: L’EFT è soggetto a supervisione normativa, ma il livello di regolamentazione può variare a seconda del metodo EFT specifico e della giurisdizione in cui viene condotto.

- AC: Le transazioni ACH sono altamente regolamentate dalla National Automated Clearing House Association (NACHA) negli Stati Uniti. Le transazioni ACH devono rispettare regole e linee guida specifiche stabilite da NACHA.

- Costi e Commissioni:

- EFT: I costi associati alle transazioni EFT dipendono dal metodo utilizzato e dagli istituti finanziari coinvolti. Alcuni metodi EFT possono comportare commissioni, mentre altri, come i trasferimenti bancari online all'interno della stessa banca, sono gratuiti o prevedono spese minime.

- AC: Le transazioni ACH sono meno costose rispetto ad altri metodi EFT. Per alcune transazioni ACH potrebbero essere applicate commissioni, ma sono inferiori.

- Accessibilità:

- EFT: L'EFT è disponibile attraverso vari canali, tra cui banche, istituti finanziari, piattaforme bancarie online, processori di pagamento e app di mobile banking. Offre comodità e flessibilità per condurre transazioni finanziarie.

- AC: I servizi ACH sono accessibili tramite banche, istituti finanziari e organizzazioni che partecipano alla rete ACH. Viene utilizzato principalmente per tipi specifici di transazioni negli Stati Uniti.

- https://search.proquest.com/openview/56d363e7d98a5f51145c99fb013e9dce/1?pq-origsite=gscholar&cbl=27768

- https://heinonline.org/HOL/LandingPage?handle=hein.journals/usflr13&div=25&id=&page=

- https://psycnet.apa.org/record/1968-02651-001

Ultimo aggiornamento: 25 febbraio 2024

Chara Yadav ha conseguito un MBA in Finanza. Il suo obiettivo è semplificare gli argomenti relativi alla finanza. Ha lavorato nella finanza per circa 25 anni. Ha tenuto numerosi corsi di finanza e banche per business school e comunità. Leggi di più su di lei pagina bio.

Il post chiarisce le complessità di EFT e ACH in modo altamente informativo, facilitando una comprensione completa di questi sistemi di transazione elettronica. Degna di nota è la ripartizione dei tipi di transazione, della velocità, dei costi e dell’accessibilità dell’EFT.

Condivido i tuoi sentimenti, Joel Scott. La ripartizione dettagliata delle principali caratteristiche e caratteristiche dell'EFT migliora la conoscenza dei lettori dei vari tipi di transazioni, velocità, costi e accessibilità coinvolti nel trasferimento elettronico di fondi.

Il post offre un confronto dettagliato tra EFT e ACH, fornendo ai lettori una panoramica completa delle differenze tra questi due metodi di trasferimento elettronico di fondi. L'inclusione delle caratteristiche e delle funzionalità chiave dell'EFT aumenta il valore informativo del post.

Sono d'accordo, Tanya Kelly. La delineazione delle caratteristiche e degli aspetti chiave dell'EFT contribuisce in modo significativo alla profondità informativa del post, consentendo ai lettori di acquisire informazioni sulle specificità del trasferimento elettronico di fondi.

La suddivisione di EFT e ACH in attributi distintivi e tipi di transazione è vitale per i lettori che cercano di comprendere le sfumature dei sistemi di trasferimento elettronico di fondi: un post altamente informativo!

Il post fornisce preziosi approfondimenti sulle differenze tra EFT e ACH, consentendo ai lettori di acquisire una comprensione più profonda di questi sistemi di trasferimento elettronico di fondi. La tabella comparativa è particolarmente utile per evidenziare le distinzioni tra i due metodi.

In effetti, la tabella comparativa dettagliata chiarisce efficacemente i vari aspetti di EFT e ACH, consentendo ai lettori di discernere le loro caratteristiche e funzionalità uniche.

Le caratteristiche e le caratteristiche dettagliate dell’EFT presentate nel post offrono ai lettori preziosi spunti sull’ampio spettro delle transazioni finanziarie elettroniche. Il post cattura efficacemente le sfumature di EFT e ACH, migliorando la comprensione dei lettori di entrambi i sistemi.

Sono completamente d'accordo, Patricia Lloyd. L'analisi dettagliata delle caratteristiche e degli aspetti dell'EFT fornita nel post fornisce ai lettori una comprensione completa della natura multiforme del trasferimento elettronico di fondi.

La spiegazione esauriente e il confronto tra EFT e ACH sono estremamente utili per i lettori che cercano di comprendere le complessità dei sistemi di trasferimento elettronico di fondi. La ripartizione dettagliata dei tipi di transazione e della regolamentazione offre ai lettori una visione completa delle funzionalità e della supervisione associate a EFT e ACH.

Assolutamente, Qkennedy. La ripartizione dettagliata dei tipi di transazione e della regolamentazione costituisce una risorsa preziosa per i lettori, fornendo loro una comprensione approfondita degli aspetti distintivi di EFT e ACH.

Il post fornisce un resoconto esaustivo di EFT e ACH, approfondendo gli aspetti fondamentali, i processi di regolamento e l'uso internazionale. La suddivisione dettagliata del processo di regolamento e l'accessibilità di ciascun metodo sono particolarmente interessanti per i lettori.

Condivido il tuo punto di vista, Srogers. La suddivisione dettagliata del processo di regolamento e dell'accessibilità arricchisce la conoscenza dei lettori dei vari aspetti di EFT e ACH, favorendo una comprensione più profonda delle loro funzionalità.

Questo post offre una spiegazione chiara e completa di EFT e ACH, rendendo facile per i lettori cogliere le differenze tra i due. L’inclusione di aspetti chiave, tabelle di confronto e caratteristiche dettagliate dell’EFT è altamente istruttiva e utile.

Sono d'accordo con la tua valutazione, Bwilson. La suddivisione di EFT e ACH in punti chiave e la tabella comparativa dettagliata è molto utile per coloro che cercano di comprendere le specifiche di ciascun metodo.

La spiegazione esauriente e il confronto tra EFT e ACH forniti nel post offrono ai lettori preziosi spunti sulle caratteristiche e funzionalità distinte di questi sistemi di transazione elettronica. La ripartizione dettagliata dello scopo, dei tipi di transazione e del costo di ciascun metodo è particolarmente vantaggiosa per i lettori.

Sono completamente d'accordo, Stevens Eileen. La ripartizione dettagliata dello scopo, dei tipi di transazione e dei costi offre ai lettori una comprensione completa degli aspetti e delle funzionalità unici di EFT e ACH.

Il post delinea in modo efficace le caratteristiche e le caratteristiche chiave dell'EFT, evidenziandone i vari tipi di transazione, la velocità, i costi e l'accessibilità. L'inclusione di una tabella comparativa contribuisce in modo significativo al valore informativo e al contenuto educativo del post.

Infatti, Vturner. La descrizione completa delle caratteristiche principali e la tabella comparativa offrono ai lettori una panoramica dettagliata e informativa di EFT e ACH, favorendo una comprensione approfondita dei sistemi di trasferimento elettronico di fondi.

Il post presenta un'analisi approfondita di EFT e ACH, facendo luce sulle loro caratteristiche distintive, sulla supervisione normativa e sui casi d'uso tipici. La tabella comparativa dettagliata cattura in modo efficace le variazioni tra i due sistemi, offrendo ai lettori una prospettiva approfondita.

Assolutamente, Darren Edwards. La tabella comparativa dettagliata fornisce ai lettori una panoramica chiara e concisa delle differenze tra EFT e ACH, migliorando la loro conoscenza e comprensione di questi metodi di trasferimento elettronico di fondi.

La delucidazione completa della supervisione normativa e dei casi d'uso tipici di EFT e ACH arricchisce la comprensione dei lettori di questi sistemi di transazione elettronica: un post eccezionale!