Thẻ tín dụng cho phép người dùng vay tiền đến một giới hạn định trước, với lãi suất được tính trên số dư chưa thanh toán, cung cấp phần thưởng và đặc quyền, trong khi thẻ ghi nợ khấu trừ trực tiếp tiền từ tài khoản ngân hàng của người dùng, hạn chế chi tiêu vào số tiền khả dụng mà không phát sinh nợ hoặc lãi suất.

Chìa khóa chính

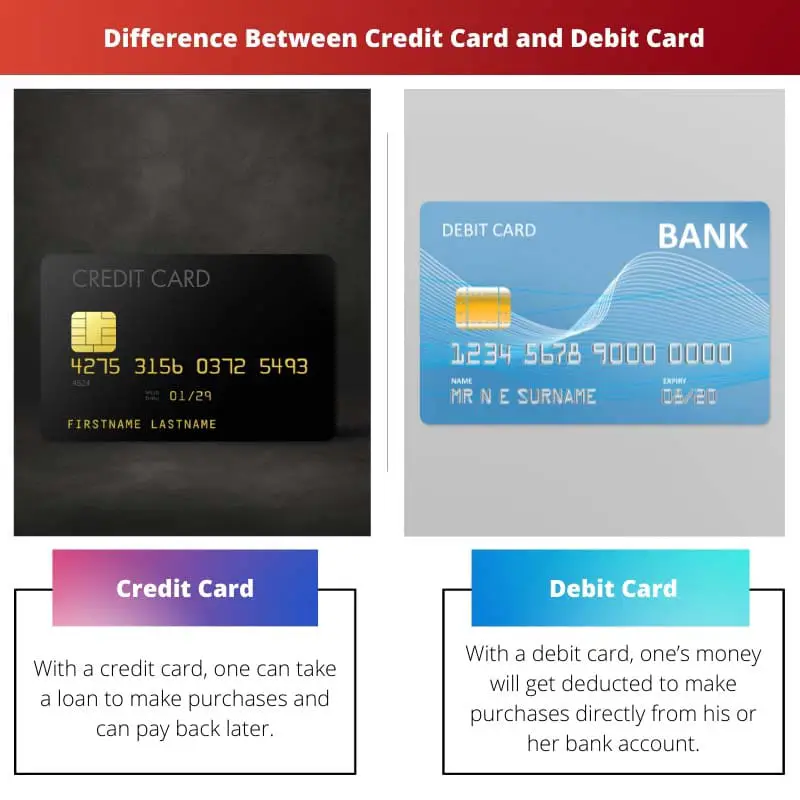

- Thẻ tín dụng cho phép bạn vay tiền để mua hàng, trong khi thẻ ghi nợ cho phép bạn chi tiêu những gì bạn đã có trong tài khoản của mình.

- Thẻ tín dụng có thể tính lãi và phí nếu bạn không thanh toán đầy đủ số dư mỗi tháng, trong khi thẻ ghi nợ không có chi phí như vậy.

- Thẻ tín dụng tốt hơn để xây dựng lịch sử tín dụng và kiếm phần thưởng, trong khi thẻ ghi nợ phù hợp hơn để kiểm soát chi tiêu và tránh nợ nần.

Thẻ tín dụng vs Thẻ ghi nợ

A thẻ tín dụng là một loại thẻ thanh toán cho phép chủ thẻ vay tiền của ngân hàng phát hành thẻ để thực hiện các giao dịch mua bán. Thẻ ghi nợ là một loại thẻ thanh toán được liên kết với tài khoản séc. Thẻ tín dụng cho phép chủ thẻ vay tiền để mua hàng, không giống như thẻ ghi nợ.

Trong trường hợp thẻ ghi nợ, vì nó được liên kết với tài khoản ngân hàng, tiền sẽ được rút trực tiếp từ số dư mà người đó có. Sau khi giao dịch, người ta có thể rút tiền ngay lập tức bằng cách sử dụng mã PIN.

Bảng so sánh

| Đặc tính | Thẻ tín dụng | Thẻ ghi nợ |

|---|---|---|

| Nguồn quỹ | Vay từ hạn mức tín dụng | Tiền trực tiếp từ tài khoản séc hoặc tiết kiệm của bạn |

| Giới hạn chi tiêu | Do tổ chức phát hành thẻ tín dụng ấn định, cao hơn số dư tài khoản của bạn | Giới hạn ở số dư khả dụng trong tài khoản được liên kết của bạn |

| Quan tâm | Tính trên số dư nợ chưa được thanh toán đầy đủ trước ngày đến hạn (lãi suất cao) | Không tính lãi |

| Lệ Phí | Có thể áp dụng phí thường niên, phí chậm nộp, phí giao dịch nước ngoài, v.v. | Thường có mức phí thấp hơn, chỉ giới hạn ở phí rút tiền ATM hoặc phí không hoạt động |

| Xây dựng tín dụng | Việc sử dụng có trách nhiệm giúp xây dựng và cải thiện điểm tín dụng của bạn | Không ảnh hưởng đến điểm tín dụng của bạn |

| Sự bảo vệ người tiêu dùng | Nói chung cung cấp sự bảo vệ tốt hơn chống lại gian lận và các khoản phí trái phép | Có thể cung cấp ít sự bảo vệ hơn so với thẻ tín dụng |

| Chương trình phần thưởng | Nhiều người cung cấp các chương trình thưởng như hoàn tiền, điểm du lịch hoặc các lợi ích khác | Rất ít thẻ ghi nợ cung cấp các chương trình phần thưởng và những chương trình có xu hướng có phần thưởng ít hào phóng hơn |

Thẻ tín dụng là gì?

Thẻ tín dụng là một công cụ tài chính cho phép chủ thẻ vay tiền đến một giới hạn nhất định để mua hàng. Nó hoạt động trên hệ thống tín dụng quay vòng, cho phép người dùng duy trì số dư từ tháng này sang tháng khác, chịu lãi suất. Thẻ tín dụng được phát hành bởi các tổ chức tài chính, chẳng hạn như ngân hàng hoặc công ty thẻ tín dụng, và chúng đã trở nên phổ biến trong các giao dịch tài chính hiện đại.

Các tính năng chính

Giới hạn tín dụng

Thẻ tín dụng đi kèm với hạn mức tín dụng được xác định trước, thể hiện số tiền tối đa mà chủ thẻ có thể vay. Giới hạn này được xác định dựa trên uy tín tín dụng, thu nhập và các yếu tố tài chính khác của cá nhân. Vượt quá giới hạn này có thể dẫn đến các giao dịch bị từ chối hoặc phải trả thêm phí.

Tín dụng quay vòng

Một tính năng đặc biệt của thẻ tín dụng là hệ thống tín dụng quay vòng. Chủ thẻ có thể chuyển số dư từ chu kỳ thanh toán này sang chu kỳ thanh toán tiếp theo, thanh toán số tiền đến hạn tối thiểu. Tuy nhiên, số dư còn lại sẽ được tính lãi, điều này khiến người dùng phải quản lý tín dụng của mình một cách có trách nhiệm để tránh tích lũy nợ.

Lãi suất

Thẻ tín dụng có lãi suất thay đổi, có thể cao. Tỷ lệ phần trăm hàng năm (APR) thể hiện chi phí vay và bao gồm lãi suất và các phí khác. Hiểu APR là rất quan trọng để người dùng đánh giá chi phí thực sự của việc mang theo số dư.

Cách sử dụng và giao dịch

Mua

Thẻ tín dụng được chấp nhận rộng rãi cho nhiều giao dịch mua khác nhau, cả trực tuyến và ngoại tuyến. Chủ thẻ có thể sử dụng thẻ tín dụng để thanh toán hàng hóa và dịch vụ, giúp giao dịch trở nên thuận tiện và loại bỏ nhu cầu mang theo lượng tiền mặt lớn.

Rút tiền mặt

Ngoài việc mua hàng, thẻ tín dụng có thể cho phép người dùng nhận tiền ứng trước từ máy ATM. Tuy nhiên, tiền ứng trước đi kèm với lãi suất và phí cao hơn, khiến chúng kém thuận lợi hơn so với mua hàng thông thường.

Phần thưởng và lợi ích

Chương trình Phần thưởng

Nhiều thẻ tín dụng cung cấp các chương trình phần thưởng cho phép người dùng kiếm điểm, dặm hoặc hoàn lại tiền khi mua hàng. Những phần thưởng này có thể được đổi lấy du lịch, hàng hóa, tín dụng sao kê hoặc các đặc quyền khác, mang lại động lực cho việc sử dụng thẻ có trách nhiệm.

Lợi ích kèm theo

Thẻ tín dụng có thể cung cấp nhiều lợi ích bổ sung khác nhau, chẳng hạn như bảo hiểm du lịch, bảo hiểm mua hàng, bảo hành mở rộng và quyền sử dụng phòng chờ ở sân bay. Những đặc quyền này nâng cao đề xuất giá trị tổng thể của việc sở hữu một thẻ tín dụng cụ thể.

Trách nhiệm và rủi ro

Quản lý tín dụng có trách nhiệm

Mặc dù thẻ tín dụng mang lại sự linh hoạt về tài chính nhưng việc quản lý tín dụng có trách nhiệm là rất quan trọng. Thanh toán số dư kịp thời, theo dõi thói quen chi tiêu và duy trì trong giới hạn tín dụng là điều cần thiết để tránh tích lũy nợ và duy trì lịch sử tín dụng tích cực.

Rủi ro tích lũy nợ

Quản lý thẻ tín dụng sai cách có thể dẫn đến tích lũy nợ, ảnh hưởng tiêu cực đến sức khỏe tài chính của một cá nhân. Lãi suất và phí cao có thể góp phần vào một chu kỳ nợ nếu số dư không được thanh toán đúng hạn.

Thẻ ghi nợ là gì?

Thẻ ghi nợ là thẻ thanh toán được liên kết trực tiếp với tài khoản ngân hàng của người dùng, cho phép họ mua hàng và rút tiền mặt. Không giống như thẻ tín dụng, thẻ mở rộng hạn mức tín dụng, thẻ ghi nợ tạo điều kiện thuận lợi cho các giao dịch bằng cách ghi nợ ngay lập tức từ tài khoản của người dùng.

Thẻ ghi nợ hoạt động như thế nào

Khi thẻ ghi nợ được sử dụng cho một giao dịch, số tiền chi tiêu sẽ được khấu trừ trực tiếp từ tài khoản séc hoặc tài khoản tiết kiệm của người dùng. Việc khấu trừ theo thời gian thực này đảm bảo rằng người dùng chỉ có thể chi tiêu những gì họ có trong tài khoản, ngăn ngừa bội chi và tích lũy nợ.

Tính năng và lợi ích của thẻ ghi nợ

- Tiện: Thẻ ghi nợ cung cấp một cách thuận tiện để mua hàng và sử dụng tiền mà không cần phải mang theo một lượng lớn tiền mặt.

- Lập ngân sách: Vì các giao dịch bằng thẻ ghi nợ sẽ trừ tiền ngay lập tức từ tài khoản của người dùng nên chúng có thể giúp các cá nhân theo dõi chi tiêu và bám sát ngân sách của họ hiệu quả hơn thẻ tín dụng.

- Không tính lãi: Không giống như thẻ tín dụng, có thể tích lũy tiền lãi trên số dư chưa thanh toán, thẻ ghi nợ không liên quan đến việc vay tiền, do đó không có phí lãi suất liên quan đến việc sử dụng chúng.

- Sự đồng thuận phổ biến: Thẻ ghi nợ được các nhà bán lẻ trên toàn cầu chấp nhận rộng rãi, cho phép người dùng mua hàng cả trực tuyến và trực tiếp tại hàng triệu địa điểm.

- Truy cập ATM: Thẻ ghi nợ có thể được sử dụng để rút tiền mặt từ máy rút tiền tự động (ATM), cung cấp cho người dùng quyền truy cập thuận tiện vào tiền của họ 24/7.

Cân nhắc về Bảo mật

Mặc dù thẻ ghi nợ mang lại nhiều lợi ích nhưng người dùng vẫn nên thận trọng về tính bảo mật của chúng. Điều cần thiết là phải thường xuyên giám sát hoạt động tài khoản, báo cáo kịp thời mọi giao dịch trái phép và tận dụng các tính năng bảo mật do nhà phát hành thẻ cung cấp, chẳng hạn như cảnh báo gian lận và công nghệ chip EMV.

Sự khác biệt chính giữa thẻ tín dụng và Thẻ ghi nợ

- Quyền sở hữu và quản trị:

- BSE (Sở giao dịch chứng khoán Bombay) là sàn giao dịch chứng khoán lâu đời nhất ở châu Á, được thành lập vào năm 1875, trong khi NSE (Sở giao dịch chứng khoán quốc gia) được thành lập vào năm 1992.

- BSE là một thực thể được công ty hóa và phi thương mại hóa, trong khi NSE là một công ty TNHH đại chúng.

- Sàn giao dịch:

- BSE hoạt động trên nền tảng BOLT (BSE OnLine Trading), trong khi NSE sử dụng hệ thống NEAT (Sàn giao dịch tự động quốc gia).

- NSE được biết đến với hệ thống giao dịch điện tử, cung cấp giao dịch tự động, tốc độ cao, trong khi BSE đã chuyển từ hệ thống phản đối kịch liệt sang giao dịch điện tử.

- Chỉ số:

- Chỉ số chuẩn của BSE là Sensex, bao gồm 30 cổ phiếu được giao dịch tích cực, đại diện cho nhiều lĩnh vực khác nhau của nền kinh tế Ấn Độ.

- Chỉ số chuẩn của NSE là Nifty 50, bao gồm 50 cổ phiếu vốn hóa lớn trên 12 lĩnh vực, mang lại sự đại diện rộng hơn cho thị trường chứng khoán Ấn Độ.

- Thị phần:

- NSE có thị phần cao hơn về khối lượng giao dịch và doanh thu so với BSE.

- NSE được các nhà đầu tư tổ chức ưa thích do cơ sở hạ tầng giao dịch và tính thanh khoản tiên tiến.

- Giám sát quản lý:

- Cả BSE và NSE đều được quản lý bởi Ủy ban Chứng khoán và Giao dịch Ấn Độ (SEBI), đảm bảo tuân thủ các tiêu chuẩn quy định và bảo vệ nhà đầu tư.

- SEBI quản lý hoạt động, yêu cầu niêm yết và thực tiễn giao dịch của cả hai sàn giao dịch để duy trì tính minh bạch và liêm chính trên thị trường vốn Ấn Độ.

Cập nhật lần cuối: ngày 05 tháng 2024 năm XNUMX

Chara Yadav có bằng MBA về Tài chính. Mục tiêu của cô là đơn giản hóa các chủ đề liên quan đến tài chính. Cô đã làm việc trong lĩnh vực tài chính khoảng 25 năm. Cô đã tổ chức nhiều lớp học về tài chính và ngân hàng cho các trường kinh doanh và cộng đồng. Đọc thêm tại cô ấy trang sinh học.

Tôi đánh giá cao sự phân tích chi tiết về thẻ tín dụng và thẻ ghi nợ, đặc biệt là các tính năng chính và rủi ro liên quan đến việc sử dụng thẻ tín dụng. Điều quan trọng là phải hiểu trách nhiệm và những hạn chế tiềm ẩn.

Lợi ích của các chương trình tặng thưởng và các đặc quyền bổ sung do thẻ tín dụng cung cấp đóng vai trò khuyến khích việc sử dụng có trách nhiệm. Điều quan trọng là tận dụng những lợi ích này đồng thời quản lý chi tiêu thẻ tín dụng một cách khôn ngoan.

Bài viết này cung cấp sự so sánh toàn diện về thẻ tín dụng và thẻ ghi nợ, giúp bạn dễ dàng hiểu được sự khác biệt và quyết định loại thẻ nào phù hợp nhất với các tình huống tài chính khác nhau.

Giải thích chi tiết về hạn mức tín dụng, tín dụng quay vòng và lãi suất liên quan đến thẻ tín dụng cung cấp những hiểu biết có giá trị cho các cá nhân muốn nâng cao hiểu biết về tài chính của họ. Bài viết này là một nguồn tài nguyên tuyệt vời để hiểu các nguyên tắc cơ bản về thẻ tín dụng.

Bảng so sánh được cung cấp trong bài viết này nêu bật những khác biệt cơ bản giữa thẻ tín dụng và thẻ ghi nợ, làm sáng tỏ các yếu tố như lãi suất, tín dụng xây dựng và các khoản phí tiềm năng.

Tôi đánh giá cao cách tiếp cận cân bằng trong việc trình bày các tính năng, lợi ích và rủi ro của việc sử dụng thẻ tín dụng. Điều quan trọng là phải cân nhắc ưu và nhược điểm trước khi quyết định loại thẻ nào phù hợp với mục tiêu tài chính của mình.

Hiểu khái niệm về tín dụng quay vòng và lãi suất liên quan đến thẻ tín dụng là điều cần thiết đối với những cá nhân muốn đưa ra quyết định tài chính sáng suốt. Bài viết này thực hiện một công việc tuyệt vời để giải thích những khái niệm này.

Việc so sánh thẻ tín dụng và thẻ ghi nợ đóng vai trò là hướng dẫn hữu ích cho các cá nhân định hướng lĩnh vực tài chính cá nhân. Bài viết này giải quyết một cách hiệu quả những ưu điểm, nhược điểm và các phương pháp hay nhất liên quan đến từng loại thẻ.

Tôi không đồng ý với quan điểm cho rằng thẻ ghi nợ có ít khả năng chống gian lận hơn. Cả thẻ tín dụng và thẻ ghi nợ đều có những tính năng bảo mật và rủi ro riêng. Điều quan trọng là phải giám sát các giao dịch và báo cáo mọi hoạt động trái phép.

Sự nhấn mạnh vào quản lý tín dụng có trách nhiệm và những rủi ro liên quan đến việc tích lũy nợ thông qua việc sử dụng thẻ tín dụng là một khía cạnh quan trọng của bài viết này. Hiểu biết về tài chính là chìa khóa trong việc đưa ra những lựa chọn tài chính hợp lý.