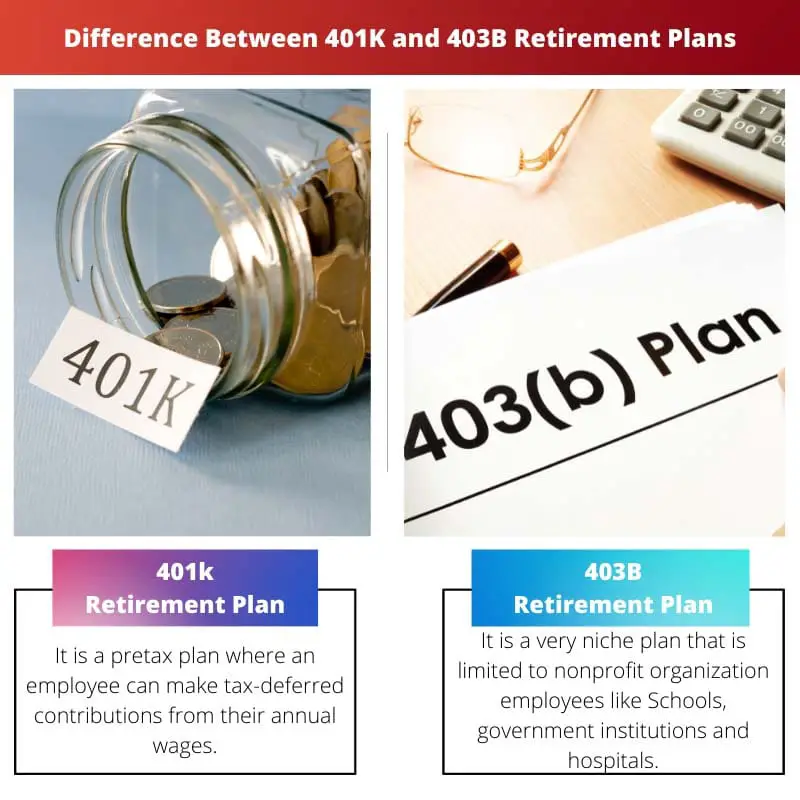

Kế hoạch nghỉ hưu 401(k) và 403(b) giống nhau ở chỗ cả hai đều cho phép nhân viên tiết kiệm để nghỉ hưu trên cơ sở có lợi về thuế, nhưng kế hoạch 401(k) thường được cung cấp bởi các công ty vì lợi nhuận trong khi kế hoạch 403(b) được cung cấp bởi một số tổ chức phi lợi nhuận, trường học và tổ chức chính phủ.

Chìa khóa chính

- 401k và 403b là các kế hoạch tiết kiệm hưu trí cho phép nhân viên tiết kiệm để nghỉ hưu trên cơ sở hoãn thuế.

- 401k được cung cấp bởi các công ty vì lợi nhuận, trong khi các tổ chức phi lợi nhuận, trường học và bệnh viện cung cấp 403b.

- 401k có thể cung cấp nhiều lựa chọn đầu tư hơn 403b.

Kế hoạch Hưu trí 401K so với 403B

Sự khác biệt giữa kế hoạch nghỉ hưu 401K và 403B là 403b chỉ có thể thực hiện được nếu bạn là thành viên của bất kỳ tổ chức phi lợi nhuận nào như bệnh viện hoặc viện giáo dục. Tuy nhiên, kế hoạch nghỉ hưu 401k áp dụng cho tất cả nhân viên mà tổ chức của họ có lợi nhuận và có lợi thế.

Bảng so sánh

| Đặc tính | 401 (k) | 403 (b) |

|---|---|---|

| Điều Kiện Cần Có | Nhân viên của công ty vì lợi nhuận | Nhân viên của các tổ chức phi lợi nhuận và các trường công lập |

| Giới hạn đóng góp | $23,000 mỗi năm vào năm 2024, $7,500 bắt kịp cho 50+ | Tương tự như 401(k) |

| Các khoản đóng góp của người sử dụng lao động | Tùy chọn, người sử dụng lao động có thể phù hợp với sự đóng góp của nhân viên | Tùy chọn, người sử dụng lao động có thể đóng góp trực tiếp hoặc thông qua tùy chọn Roth |

| Xử lý thuế | Đóng góp trước thuế hoặc Roth, cả hai lựa chọn đều được miễn thuế và bị đánh thuế khi rút tiền | Tương tự như 401(k) |

| Lựa chọn đầu tư | Phạm vi rộng, có thể bao gồm các quỹ tương hỗ, cổ phiếu riêng lẻ, trái phiếu và niên kim | Nói chung là hẹp hơn, thường giới hạn ở các quỹ tương hỗ và niên kim |

| Tùy chọn cho vay | Có thể có sẵn, tuân theo các quy tắc và giới hạn của kế hoạch | Nói chung là không có sẵn |

| Tuổi RMD | 72 | Tương tự như 401(k) |

401K là gì?

Kế hoạch nghỉ hưu 401(k) là các tài khoản tiết kiệm hưu trí phổ biến do nhà tuyển dụng tài trợ do các công ty vì lợi nhuận cung cấp cho nhân viên của họ. Các kế hoạch này được đặt tên theo phần của Bộ luật Thuế vụ Hoa Kỳ điều chỉnh chúng.

Kế hoạch 401(k) hoạt động như thế nào

- Đóng góp của nhân viên: Nhân viên đóng góp một phần thu nhập trước thuế vào tài khoản 401(k) của họ, thường thông qua các khoản khấu trừ tự động từ tiền lương của họ. Những khoản đóng góp này làm giảm thu nhập chịu thuế của nhân viên trong năm, giảm gánh nặng thuế hiện tại của họ một cách hiệu quả.

- Đóng góp phù hợp với nhà tuyển dụng: Nhiều người sử dụng lao động đưa ra mức đóng góp phù hợp cho kế hoạch 401(k) của nhân viên, lên tới một tỷ lệ phần trăm nhất định trên tiền lương của nhân viên. Khoản đóng góp phù hợp này đóng vai trò khuyến khích nhân viên tiết kiệm cho việc nghỉ hưu và có thể tăng đáng kể khoản tiết kiệm hưu trí theo thời gian.

- Tăng trưởng hoãn lại thuế: Một trong những lợi thế chính của kế hoạch 401(k) là khả năng đóng góp và thu nhập đầu tư tăng lên trên cơ sở hoãn thuế. Điều này có nghĩa là những người tham gia không phải trả thuế cho khoản đóng góp hoặc lãi đầu tư của họ cho đến khi họ rút tiền từ tài khoản, thường là trong thời gian nghỉ hưu khi họ có thể ở trong khung thuế thấp hơn.

- Lựa chọn đầu tư: Những người tham gia kế hoạch 401(k) thường có nhiều lựa chọn đầu tư để lựa chọn, bao gồm quỹ tương hỗ, quỹ giao dịch trao đổi (ETF), cổ phiếu và trái phiếu. Các lựa chọn đầu tư cụ thể có sẵn tùy thuộc vào kế hoạch do nhà tuyển dụng đưa ra.

Giới hạn đóng góp và rút tiền

- Giới hạn đóng góp: IRS đặt ra giới hạn đóng góp hàng năm cho các kế hoạch 401(k), có thể thay đổi theo từng năm. Tính đến năm 2022, giới hạn đóng góp hàng năm đối với các cá nhân dưới 50 tuổi là 20,500 USD, trong khi những người từ 50 tuổi trở lên có thể đóng góp bổ sung thêm 6,500 USD, tổng cộng là 27,000 USD.

- Quy tắc rút tiền: Việc rút tiền từ kế hoạch 401(k) thường phải chịu thuế thu nhập và nếu thực hiện trước 59 tuổi rưỡi, có thể phải chịu thêm 10% hình phạt rút tiền sớm, với một số trường hợp ngoại lệ, chẳng hạn như đối với một số khó khăn nhất định hoặc phân phối đủ điều kiện. Ngoài ra, những người tham gia thường được yêu cầu bắt đầu nhận các khoản phân phối tối thiểu bắt buộc (RMD) từ tài khoản 401(k) của họ khi họ đạt đến 72 tuổi (hoặc 70½ nếu họ đạt đến độ tuổi đó trước ngày 1 tháng 2020 năm XNUMX), để đảm bảo rằng IRS thu thuế đối với các quỹ.

403B là gì?

Kế hoạch nghỉ hưu 403(b), còn được gọi là kế hoạch niên kim được bảo vệ bằng thuế (TSA), là các tài khoản tiết kiệm hưu trí do người sử dụng lao động tài trợ được cung cấp bởi một số tổ chức phi lợi nhuận, trường học và tổ chức chính phủ. Các kế hoạch này tương tự như kế hoạch 401(k) nhưng có một số khác biệt chính.

Kế hoạch 403(b) hoạt động như thế nào

- Đóng góp của nhân viên: Giống như kế hoạch 401(k), nhân viên đóng góp một phần thu nhập trước thuế vào tài khoản 403(b) của họ, thường thông qua các khoản khấu trừ tiền lương. Những khoản đóng góp này làm giảm thu nhập chịu thuế của nhân viên, mang lại lợi ích về thuế ngay lập tức tương tự như kế hoạch 401(k).

- Các khoản đóng góp của người sử dụng lao động: Mặc dù không phổ biến như trong kế hoạch 401(k), một số nhà tuyển dụng đưa ra các khoản đóng góp phù hợp vào tài khoản 403(b) của nhân viên. Tuy nhiên, đóng góp của người sử dụng lao động trong kế hoạch 403(b) thường ở dạng đóng góp không tự chọn thay vì đóng góp phù hợp.

- Lựa chọn đầu tư: Kế hoạch 403(b) thường đưa ra nhiều lựa chọn đầu tư, bao gồm niên kim và quỹ tương hỗ. Niên kim là một tính năng đặc biệt của kế hoạch 403(b) và có thể mang lại nguồn thu nhập khi nghỉ hưu, khiến chúng đặc biệt hấp dẫn đối với nhân viên trong lĩnh vực giáo dục và phi lợi nhuận.

- Tăng trưởng hoãn lại thuế: Tương tự như kế hoạch 401(k), các khoản đóng góp và thu nhập đầu tư trong kế hoạch 403(b) tăng trên cơ sở hoãn thuế. Những người tham gia không phải trả thuế cho khoản đóng góp hoặc lãi đầu tư của họ cho đến khi họ rút tiền từ tài khoản, thường là trong thời gian nghỉ hưu.

Giới hạn đóng góp và rút tiền

- Giới hạn đóng góp: IRS đặt ra giới hạn đóng góp hàng năm cho các kế hoạch 403(b), có thể thay đổi theo từng năm. Tính đến năm 2022, giới hạn đóng góp hàng năm đối với các cá nhân dưới 50 tuổi là 20,500 USD, trong khi những người từ 50 tuổi trở lên có thể đóng góp bổ sung thêm 6,500 USD, tổng cộng là 27,000 USD.

- Quy tắc rút tiền: Việc rút tiền từ kế hoạch 403(b) phải chịu thuế thu nhập và tương tự như kế hoạch 401(k), có thể phải chịu thêm 10% hình phạt rút tiền sớm nếu thực hiện trước 59 tuổi rưỡi, với một số ngoại lệ đối với một số khó khăn nhất định hoặc phân phối đủ điều kiện. Ngoài ra, những người tham gia thường được yêu cầu bắt đầu nhận các khoản phân phối tối thiểu bắt buộc (RMD) từ tài khoản 403(b) của họ khi họ đủ 72 tuổi (hoặc 70½ nếu họ đạt đến độ tuổi đó trước ngày 1 tháng 2020 năm XNUMX), để đảm bảo đáp ứng nghĩa vụ thuế.

Sự khác biệt chính giữa 401K và 403B

- Tính đủ điều kiện của nhà tuyển dụng:

- Các kế hoạch 401(k) thường được cung cấp bởi các công ty vì lợi nhuận.

- Các kế hoạch 403(b) được cung cấp bởi một số tổ chức phi lợi nhuận, trường học và cơ quan chính phủ.

- Lựa chọn đầu tư:

- Các kế hoạch 401(k) thường cung cấp nhiều lựa chọn đầu tư như quỹ tương hỗ, quỹ ETF, cổ phiếu và trái phiếu.

- Kế hoạch 403(b) có thể cung cấp các lựa chọn đầu tư bổ sung như niên kim, thường được nhân viên trong lĩnh vực giáo dục và phi lợi nhuận ưa chuộng.

- Các khoản đóng góp của người sử dụng lao động:

- Mặc dù cả hai kế hoạch đều có thể cung cấp sự đóng góp của chủ lao động, nhưng kế hoạch 401(k) thường có những khoản đóng góp tương ứng, trong khi kế hoạch 403(b) có thể có những đóng góp không tự chọn.

- Giới hạn đóng góp:

- Giới hạn đóng góp cho cả hai gói đều do IRS đặt ra và có thể thay đổi hàng năm. Kể từ năm 2022, các giới hạn là như nhau cho cả hai kế hoạch, nhưng về mặt lịch sử, các kế hoạch 403(b) có giới hạn đóng góp hơi khác nhau.

- Giám sát quản lý:

- Mặc dù cả hai chương trình đều do IRS quản lý, nhưng các chương trình 401(k) phải tuân theo Đạo luật An ninh Thu nhập Hưu trí của Nhân viên (ERISA), trong khi các chương trình 403(b) có thể được miễn một số yêu cầu ERISA nhất định.

- Điều kiện tham gia:

- Nhân viên đủ điều kiện tham gia kế hoạch 401(k) thường bao gồm nhân viên toàn thời gian và bán thời gian.

- Các kế hoạch 403(b) có thể có các yêu cầu bổ sung về tính đủ điều kiện dành riêng cho các tổ chức phi lợi nhuận, trường học hoặc cơ quan chính phủ.

- https://www.irs.gov/retirement-plans/retirement-plans-faqs-regarding-403b-tax-sheltered-annuity-plans

- https://papers.ssrn.com/sol3/papers.cfm?abstract_id=1937795

Cập nhật lần cuối: ngày 06 tháng 2024 năm XNUMX

Chara Yadav có bằng MBA về Tài chính. Mục tiêu của cô là đơn giản hóa các chủ đề liên quan đến tài chính. Cô đã làm việc trong lĩnh vực tài chính khoảng 25 năm. Cô đã tổ chức nhiều lớp học về tài chính và ngân hàng cho các trường kinh doanh và cộng đồng. Đọc thêm tại cô ấy trang sinh học.

Mặc dù các kế hoạch 401(k) và 403(b) có những điểm tương đồng nhưng bài viết nêu bật một cách hiệu quả những khác biệt quan trọng mà các cá nhân cần cân nhắc khi đánh giá các chiến lược tiết kiệm hưu trí của mình.

Tôi chia sẻ cảm xúc của bạn, Aclark. Phân tích chi tiết về khả năng hội đủ điều kiện của người sử dụng lao động, giới hạn đóng góp và các lựa chọn đầu tư cung cấp cho người đọc sự hiểu biết toàn diện về các kế hoạch nghỉ hưu này.

Bài viết này đưa ra quan điểm cân bằng về kế hoạch 401(k) và 403(b), trình bày cả ưu điểm và hạn chế của từng kế hoạch. Đó là một nguồn tài nguyên toàn diện để đưa ra quyết định sáng suốt.

Chắc chắn rồi, Amorris. Việc đánh giá khách quan về kế hoạch 401(k) và 403(b) trang bị cho người đọc những kiến thức cần thiết để đánh giá tính phù hợp của các lựa chọn tiết kiệm hưu trí này dựa trên hoàn cảnh cá nhân.

Bài viết này làm sáng tỏ một cách hiệu quả sự phức tạp của các kế hoạch 401(k) và 403(b), cung cấp cho người đọc hướng dẫn có cấu trúc tốt để điều hướng các lựa chọn tiết kiệm hưu trí.

Phân tích chi tiết về kế hoạch 401(k) và 403(b), bao gồm các chương trình và thuế phù hợp với người sử dụng lao động, cung cấp cho độc giả những hiểu biết có giá trị để tối đa hóa cơ hội tiết kiệm hưu trí của họ.

Tôi chia sẻ quan điểm của bạn, Ava54. Việc nhấn mạnh vào sự phù hợp của người sử dụng lao động và các tác động về thuế sẽ trang bị cho các cá nhân kiến thức để tối ưu hóa kế hoạch nghỉ hưu và đảm bảo tài chính của họ.

Đây là một bài viết rất nhiều thông tin cung cấp thông tin chi tiết về kế hoạch nghỉ hưu 401(k) và 403(b). Những điểm chính giúp bạn dễ dàng hiểu được sự khác biệt giữa các kế hoạch này và bảng so sánh khá hữu ích cho việc ra quyết định.

Tôi hoàn toàn đồng ý với bạn, Adele14. Bài viết này đã nêu bật một cách hiệu quả các đặc điểm khác biệt của kế hoạch nghỉ hưu 401(k) và 403(b). Bảng so sánh đặc biệt hữu ích cho nhân viên đánh giá các lựa chọn tiết kiệm hưu trí của họ.

Chắc chắn rồi, Adele14. Tổng quan toàn diện về các kế hoạch 401(k) và 403(b), cùng với các tính năng của chúng, làm cho nó trở thành một nguồn tài nguyên tuyệt vời cho bất kỳ ai muốn đưa ra quyết định sáng suốt về tiết kiệm hưu trí.

Bài viết cung cấp một cái nhìn toàn diện về kế hoạch 401(k) và 403(b), làm sáng tỏ những sắc thái quan trọng có thể ảnh hưởng đến chiến lược tiết kiệm hưu trí.

Sự khác biệt giữa kế hoạch nghỉ hưu 401(k) và 403(b) rất rõ ràng trong bài viết này. Thật tuyệt vời khi có sẵn những thông tin chi tiết như vậy để giúp các cá nhân đưa ra những lựa chọn tài chính hợp lý.

Tôi không thể đồng ý hơn nữa, Roberts Lisa. Bài viết này cung cấp những hiểu biết có giá trị về sự khác biệt giữa kế hoạch 401(k) và 403(b), cho phép người đọc đánh giá mức độ phù hợp của chúng dựa trên tình trạng việc làm và mục tiêu tài chính.

Tổng quan toàn diện về các kế hoạch 401(k) và 403(b), cùng với các lợi ích về thuế và các lựa chọn đầu tư tương ứng, làm cho bài viết này trở thành một nguồn thông tin có giá trị cho các cá nhân lập kế hoạch nghỉ hưu.

Tôi hoàn toàn đồng ý, Bmartin. Những hiểu biết chi tiết về đóng góp của nhân viên, lợi ích về thuế và quyền lợi giúp người đọc hiểu sâu hơn về các kế hoạch tiết kiệm hưu trí này.

Nội dung của bài viết về các kế hoạch 401(k) và 403(b), bao gồm các hình phạt rút tiền sớm và các lựa chọn đầu tư, cung cấp cho người đọc cái nhìn toàn diện về những cân nhắc khi lập kế hoạch nghỉ hưu.

Chắc chắn rồi, Robinson Jasmine. Bài viết tập trung vào hình phạt rút tiền và tính linh hoạt trong đầu tư giúp các cá nhân đưa ra quyết định sáng suốt về chiến lược tiết kiệm hưu trí của họ.

Bảng so sánh phác thảo một cách ngắn gọn những khác biệt chính giữa kế hoạch nghỉ hưu 401(k) và 403(b) một cách ngắn gọn. Đó là một nguồn tài nguyên tuyệt vời cho những người đang tìm kiếm sự rõ ràng về các lựa chọn tiết kiệm hưu trí của mình.

Chắc chắn rồi, Suzanne Turner. Việc phân tích các tính năng và tiêu chí đủ điều kiện trong bảng so sánh có lợi cho nhân viên trong việc giải quyết sự phức tạp của kế hoạch nghỉ hưu.