Thấu chi là một cơ sở tín dụng cho phép chủ tài khoản rút nhiều tiền hơn số dư của họ, nhưng phải tuân theo một giới hạn. Séc là một yêu cầu bằng văn bản từ chủ tài khoản tới ngân hàng để trả một số tiền cụ thể cho người nhận, rút tiền từ tài khoản. Mặc dù thấu chi mang lại sự linh hoạt nhưng séc tạo điều kiện chuyển tiền trực tiếp thông qua hướng dẫn bằng văn bản.

Chìa khóa chính

- Thấu chi là một tiện ích ngân hàng cho phép chủ tài khoản rút nhiều tiền hơn số tiền họ có trong tài khoản đến một giới hạn định trước. Đồng thời, séc là một văn bản hướng dẫn ngân hàng thanh toán một số tiền cụ thể cho người nhận được chỉ định.

- Thấu chi giúp chủ tài khoản quản lý các vấn đề về dòng tiền tạm thời bằng cách cung cấp khả năng tiếp cận các khoản tiền bổ sung, trong khi séc tạo điều kiện thuận lợi cho việc chuyển tiền giữa các tài khoản mà không cần tiền mặt.

- Thấu chi đi kèm với lãi suất hoặc phí đối với số tiền đã vay, trong khi séc có thể có mức phí tối thiểu hoặc không tính phí, tùy thuộc vào ngân hàng và loại tài khoản.

Thấu chi so với séc

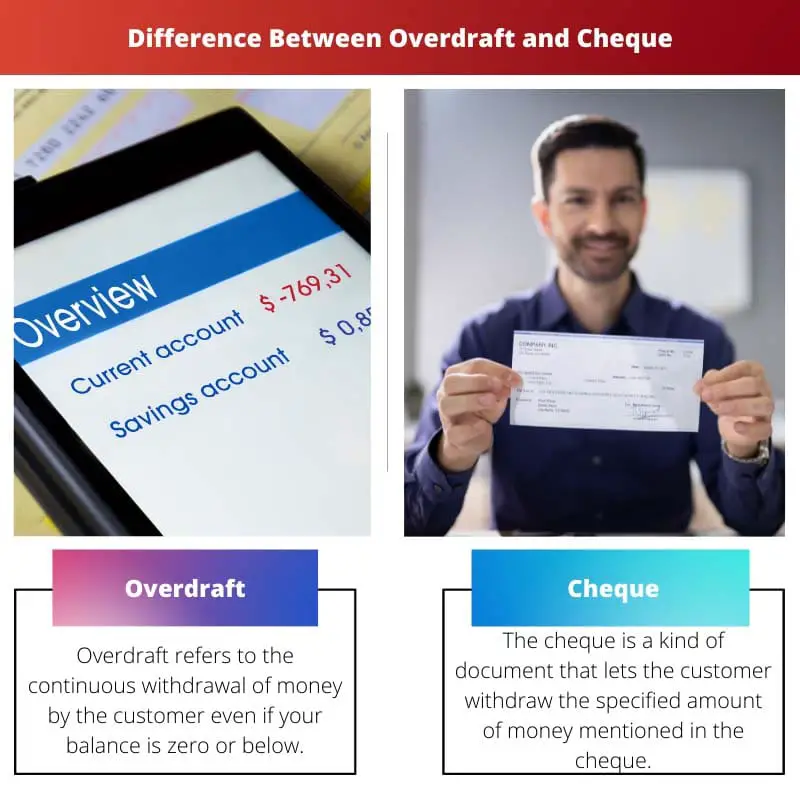

Sự khác biệt giữa Thấu chi và Séc là Thấu chi cho phép bạn rút nhiều tiền hơn số dư hiện tại trong tài khoản tiết kiệm của bạn. Ngược lại, Séc cho phép bạn loại bỏ số tiền được chỉ định trong giấy (trong số dư tài khoản của bạn).

An thấu chi cho phép bạn rút tiền ngay cả khi số dư tài khoản của bạn bằng không. Có thể nói nó là một loại nhỏ cho vay với lãi suất.

Tấm séc có một ý nghĩa hoàn toàn khác. Đó là một chứng từ yêu cầu ngân hàng thanh toán một số tiền nhất định mà séc được viết dưới tên của người đó.

Nó không cho phép bạn rút nhiều hơn số dư tài khoản.

Bảng so sánh

| Đặc tính | Thấu chi | kiểm tra |

|---|---|---|

| Định nghĩa | Vay tiền từ ngân hàng để trang trải số tiền không đủ trong tài khoản séc | Lệnh bằng văn bản gửi ngân hàng để thanh toán một số tiền nhất định từ tài khoản séc của người ký phát cho người được trả tiền |

| Initiation | Xảy ra tự động hoặc có sự chấp thuận (tùy thuộc vào chính sách ngân hàng) khi giao dịch vượt quá số tiền khả dụng | Do người ký phát viết và ký và xuất trình cho người được trả tiền hoặc đặt cọc để thanh toán |

| Nguồn thanh toán | Tín dụng ngân hàng được mở rộng cho chủ tài khoản | Vốn riêng của chủ tài khoản |

| Quan tâm | Tính phí trên số tiền đã vay, với lãi suất cao hàng ngày | Không tính lãi (trừ khi séc bị trả lại) |

| Lệ Phí | Thường bao gồm phí thấu chi và phí không đủ tiền (NSF) | Có thể phải chịu phí dừng thanh toán hoặc phí kiểm tra bị trả lại |

| Nguy cơ | Có thể dẫn đến nợ nần và khó khăn tài chính nếu không được quản lý có trách nhiệm | Không có rủi ro cố hữu đối với người ký phát, nhưng việc trả lại séc có thể gây tổn hại đến danh tiếng và phát sinh phí |

| Kiểm soát | Kiểm soát hạn chế một khi đã sử dụng; yêu cầu hoàn trả | Kiểm soát hoàn toàn thời gian và cách thức thanh toán được thực hiện |

| Sự thích hợp | Đối với các trường hợp khẩn cấp ngắn hạn ngoài kế hoạch | Các khoản thanh toán theo kế hoạch cho cá nhân hoặc doanh nghiệp |

| Sự có sẵn | Yêu cầu sự chấp thuận của ngân hàng và có thể có giới hạn | Có sẵn rộng rãi cho chủ tài khoản |

Thấu chi là gì?

Thấu chi là một thỏa thuận tài chính cho phép chủ tài khoản rút hoặc chi tiêu nhiều tiền hơn số tiền hiện có trong tài khoản của họ, về cơ bản cung cấp hạn mức tín dụng ngắn hạn. Nó thường được các ngân hàng và tổ chức tài chính cung cấp cho chủ tài khoản để quản lý những thiếu hụt tài chính tạm thời.

Các tính năng chính của Thấu chi:

- Giới hạn tín dụng: Ngân hàng đặt ra hạn mức tín dụng cụ thể cho khoản thấu chi, thể hiện số tiền tối đa có thể được rút thấu chi. Giới hạn này được xác định dựa trên uy tín tín dụng và tình hình tài chính của chủ tài khoản.

- Phí lãi: Tiền lãi chỉ được tính trên số tiền rút thấu chi và trong thời gian còn tồn đọng. Lãi suất cao hơn lãi suất của các khoản vay tiêu chuẩn, điều quan trọng là chủ tài khoản phải quản lý thấu chi một cách hiệu quả.

- Thích ứng với văn hoá: Thấu chi cung cấp sự linh hoạt bằng cách cho phép chủ tài khoản tiếp cận nguồn tiền bổ sung khi cần thiết. Nó là một công cụ tài chính hữu ích để quản lý các chi phí bất ngờ hoặc thu hẹp khoảng cách ngắn hạn trong dòng tiền.

- Điều khoản hoàn trả: Thấu chi được thanh toán theo yêu cầu và chủ tài khoản phải đưa tài khoản trở lại số dư dương trong một khoảng thời gian nhất định. Các điều khoản hoàn trả có thể khác nhau và việc không tuân thủ chúng có thể dẫn đến phí bổ sung hoặc việc rút tiện ích thấu chi.

- Quy trình phê duyệt: Việc phê duyệt thấu chi phụ thuộc vào đánh giá của ngân hàng về mức độ tin cậy của chủ tài khoản. Các yếu tố như thu nhập, lịch sử tín dụng và mối quan hệ với ngân hàng đóng vai trò quan trọng trong việc xác định tính đủ điều kiện và giới hạn thấu chi.

Séc là gì?

Séc là một công cụ tài chính được sử dụng để thực hiện thanh toán, cung cấp phương thức chuyển tiền an toàn và được chấp nhận rộng rãi giữa các cá nhân và doanh nghiệp. Nó đóng vai trò như một lệnh bằng văn bản từ chủ tài khoản (người rút tiền) đến ngân hàng (người ký phát) của họ để trả một số tiền cụ thể cho người nhận được chỉ định (người nhận thanh toán).

Kiểm tra thành phần

- Ngăn kéo: Cá nhân hoặc tổ chức viết séc, chỉ đạo ngân hàng thực hiện thanh toán.

- Ngân hàng ký phát: Ngân hàng nơi người ký phát giữ tài khoản mà tiền sẽ được rút ra.

- Người nhận tiền: Cá nhân hoặc tổ chức nhận được séc và người nhận tiền.

- Số lượng: Sự thể hiện bằng số và chữ viết của số tiền phải trả.

- Ngày: Ngày phát hành séc, cho biết khi nào việc thanh toán sẽ được thực hiện.

- Chữ ký: Chữ ký của người ký phát, đảm bảo ủy quyền và bảo mật.

Các loại séc

- Kiểm tra người nhận: Có thể thanh toán cho người cầm séc, cho phép bất kỳ ai cầm séc đều có thể nhận được thanh toán.

- Séc đặt hàng: Phải trả cho một cá nhân hoặc tổ chức cụ thể, cần có sự chứng thực để chuyển nhượng.

- Séc chéo: Có hai đường thẳng song song trên mặt, biểu thị rằng tiền phải được thanh toán vào tài khoản ngân hàng thay vì chuyển thành tiền mặt.

Kiểm tra quá trình thanh toán bù trừ

- Tiền đặt cọc: Người được trả tiền gửi séc vào tài khoản ngân hàng của họ.

- Trình bày: Séc được gửi đến ngân hàng bị ký phát để thanh toán.

- Giải phóng mặt bằng: Ngân hàng bị ký phát xác minh số tiền và nếu có, séc sẽ được thanh toán.

- Giải quyết: Tiền được chuyển từ tài khoản của người ký phát sang tài khoản của người được trả tiền.

Tầm quan trọng và hạn chế

Séc cung cấp một phương tiện thanh toán an toàn và có thể theo dõi nhưng có thể có sự chậm trễ trong quá trình xử lý. Với sự ra đời của các phương thức thanh toán điện tử, séc ít được sử dụng hơn nhưng chúng vẫn có liên quan trong một số giao dịch tài chính.

Sự khác biệt chính giữa Thấu chi và Kiểm tra

- Thiên nhiên:

- Thấu chi là một cơ sở tín dụng cho phép chủ tài khoản rút nhiều tiền hơn số dư của họ, đến một giới hạn được xác định trước.

- Séc là một lệnh bằng văn bản từ chủ tài khoản gửi đến ngân hàng, yêu cầu ngân hàng trả một số tiền cụ thể cho người nhận được nêu tên.

- Chức năng:

- Thấu chi cung cấp sự linh hoạt bằng cách cho phép chủ tài khoản tạm thời vượt quá số dư tài khoản của họ, hữu ích cho việc quản lý nhu cầu dòng tiền ngắn hạn.

- Séc tạo điều kiện chuyển tiền trực tiếp thông qua hướng dẫn bằng văn bản, đóng vai trò là phương thức an toàn để thực hiện thanh toán cho một người nhận thanh toán cụ thể.

- Cách sử dụng:

- Thấu chi được sử dụng để bù đắp những thiếu hụt tài chính tạm thời hoặc các chi phí bất ngờ.

- Séc được sử dụng cho nhiều mục đích thanh toán khác nhau, bao gồm thanh toán hóa đơn, mua hàng hoặc chuyển tiền cho các cá nhân hoặc doanh nghiệp cụ thể.

- Ủy quyền:

- Thấu chi đòi hỏi phải có sự chấp thuận trước của ngân hàng và phải tuân theo giới hạn tín dụng được xác định trước.

- Việc phát hành séc cần có sự cho phép của chủ tài khoản thông qua chữ ký bằng văn bản trên séc.

- Loại giao dịch:

- Thấu chi là một giao dịch tín dụng, cho phép chủ tài khoản tạm thời vay số tiền vượt quá số dư tài khoản thực tế của họ.

- Séc thể hiện một lệnh thanh toán, chỉ đạo ngân hàng chuyển tiền từ tài khoản của người ký phát sang người được trả tiền.

- Trung bình:

- Thấu chi là một thỏa thuận tài chính được liên kết với tài khoản và có thể không liên quan đến các tài liệu vật lý.

- Séc bao gồm một tài liệu vật lý (chính séc) đóng vai trò là công cụ thanh toán.

- Chi phí:

- Thấu chi có thể liên quan đến lãi suất và phí, đặc biệt nếu vượt quá giới hạn tín dụng.

- Việc sử dụng séc không phát sinh chi phí trực tiếp cho người ký phát, nhưng ngân hàng có thể tính phí các dịch vụ liên quan đến xử lý séc.

- https://heinonline.org/hol-cgi-bin/get_pdf.cgi?handle=hein.kluwer/erpl0018§ion=92

- https://academic.oup.com/rfs/article-abstract/27/4/990/1603971

Cập nhật lần cuối: ngày 11 tháng 2024 năm XNUMX

Chara Yadav có bằng MBA về Tài chính. Mục tiêu của cô là đơn giản hóa các chủ đề liên quan đến tài chính. Cô đã làm việc trong lĩnh vực tài chính khoảng 25 năm. Cô đã tổ chức nhiều lớp học về tài chính và ngân hàng cho các trường kinh doanh và cộng đồng. Đọc thêm tại cô ấy trang sinh học.

Quá trình phê duyệt khoản thấu chi rất thú vị - việc đánh giá uy tín tín dụng, thu nhập và lịch sử tín dụng cho thấy rõ rằng đó không phải là một quyết định được xem nhẹ. Tôi đánh giá cao lời giải thích chi tiết về các tính năng chính.

Tôi đồng ý, Carter Lauren. Bài đăng thực hiện rất tốt việc chia nhỏ quy trình phê duyệt và các điều khoản trả nợ của các khoản thấu chi, cung cấp những hiểu biết quan trọng cho người dùng tiềm năng.

Tổng quan chi tiết này nêu bật tầm quan trọng của việc hiểu ý nghĩa của việc sử dụng thấu chi. Đó là một quyết định tài chính cần được cân nhắc cẩn thận.

Tôi thấy sự so sánh giữa thấu chi và séc thật thú vị. Bài đăng nêu bật một cách hiệu quả những khác biệt chính, giúp các cá nhân dễ dàng cân nhắc ưu và nhược điểm của từng cơ sở tài chính.

Lời giải thích chi tiết về tính phù hợp và tính sẵn có của thấu chi và séc đặc biệt sâu sắc. Điều quan trọng là các cá nhân phải hiểu được bối cảnh mà các công cụ tài chính này phù hợp nhất.

Chắc chắn rồi, Ethan99. Bảng so sánh chi tiết cung cấp thông tin chi tiết toàn diện về các đặc điểm của thấu chi và séc, cho phép các cá nhân đưa ra quyết định sáng suốt dựa trên nhu cầu tài chính của họ.

Các tính năng chi tiết của thấu chi và séc được giải thích rất rõ trong bài đăng này. Nó cung cấp những hiểu biết có giá trị về rủi ro, sự phù hợp và tính sẵn có của các công cụ tài chính này.

Tôi đồng ý, Reynolds Tim. Sự so sánh sắc thái giúp các cá nhân hiểu biết toàn diện về thấu chi và séc, cho phép đưa ra quyết định sáng suốt trong việc quản lý tài khoản của họ.

Hoàn toàn có thể, bài đăng phân tích một cách hiệu quả các tính năng chính và rủi ro liên quan đến thấu chi và séc, giúp chủ tài khoản dễ dàng điều hướng các lựa chọn tài chính của họ hơn.

Thấu chi có vẻ là một lựa chọn rủi ro – với lãi suất cao và có khả năng dẫn đến nợ nần nếu không được quản lý một cách có trách nhiệm. Tôi thích sử dụng séc hơn cho các khoản thanh toán theo kế hoạch.

Cá nhân tôi thấy séc đáng tin cậy hơn, đặc biệt đối với các khoản thanh toán theo kế hoạch. Bài đăng cung cấp sự hiểu biết rõ ràng về sự khác biệt và ý nghĩa của cả thấu chi và séc.

Tôi hiểu mối quan tâm của bạn, Noah41. Điều quan trọng là các cá nhân phải nhận thức được rủi ro liên quan đến thấu chi và xem xét tất cả các lựa chọn có sẵn trước khi quyết định sử dụng một công cụ tài chính.

Bài viết cung cấp những hiểu biết có giá trị về việc so sánh rủi ro và lợi ích giữa thấu chi và séc. Điều quan trọng là chủ tài khoản phải hiểu biết toàn diện về các công cụ tài chính này khi quản lý tiền của mình.

Chắc chắn rồi, Charlotte92. Quản lý tài chính của một người một cách hiệu quả đòi hỏi sự hiểu biết rõ ràng về ý nghĩa của việc lựa chọn thấu chi hoặc sử dụng séc để chuyển tiền.

Giải thích chi tiết về các tính năng của thấu chi và séc giúp làm sáng tỏ các công cụ tài chính này, cho phép chủ tài khoản đưa ra quyết định sáng suốt về việc sử dụng chúng.

Bài đăng này giải thích ngắn gọn sự khác biệt chính giữa thấu chi và séc. Bảng so sánh đặc biệt hữu ích trong việc tìm hiểu các tính năng và rủi ro khác nhau liên quan đến từng công cụ tài chính.

Bài đăng rất nhiều thông tin, những điểm chính rút ra nhanh chóng tóm tắt sự khác biệt giữa thấu chi và séc. Cả hai cơ sở đều có mục đích sử dụng riêng và điều quan trọng là chủ tài khoản phải hiểu được các tính năng và ý nghĩa của chúng.

Tôi đánh giá cao bảng so sánh chi tiết nêu bật những khác biệt chính giữa thấu chi và séc. Đây là một tài liệu tham khảo hữu ích cho bất kỳ ai muốn nắm bắt các sắc thái của các cơ sở này.

Hoàn toàn có thể, hiểu biết rõ ràng về các công cụ tài chính này có thể giúp các cá nhân đưa ra quyết định sáng suốt về việc quản lý quỹ của mình.

Phân tích so sánh rủi ro và kiểm soát của thấu chi và séc là cực kỳ rõ ràng. Bài đăng này đóng vai trò như một nguồn tài nguyên thiết yếu cho những cá nhân muốn tìm hiểu ý nghĩa của các công cụ tài chính này.

Chắc chắn rồi, Xtaylor. Hiểu biết rõ ràng về rủi ro, khả năng kiểm soát và tác động của việc sử dụng thấu chi và séc là rất quan trọng để quản lý tài chính thận trọng.

Bài đăng này phân tích một cách hiệu quả các rủi ro và các khía cạnh kiểm soát của thấu chi và séc, trao quyền cho các cá nhân tiếp cận các quyết định tài chính của họ một cách rõ ràng và hiểu biết hơn.

Phân tích toàn diện về các tính năng chính, tính đủ điều kiện và ý nghĩa của thấu chi và séc trong bài đăng này rất có giá trị. Nó trang bị cho chủ tài khoản kiến thức để đưa ra các quyết định tài chính thận trọng.

Tôi nhận thấy những giải thích chi tiết về việc bắt đầu, nguồn thanh toán và kiểm soát các khoản thấu chi và séc đặc biệt rõ ràng. Bài đăng này phục vụ như một hướng dẫn có giá trị cho chủ tài khoản.

Quả thực là Harrison Rebecca. Bảng so sánh chi tiết và giải thích giúp làm sáng tỏ sự phức tạp của thấu chi và séc, giúp các cá nhân quản lý tài chính của mình hiệu quả hơn.

Tổng quan toàn diện về các tính năng chính của thấu chi và séc rất có giá trị. Nó trang bị cho người đọc kiến thức để đưa ra quyết định sáng suốt về việc sử dụng các công cụ tài chính này.

Tôi đồng ý, Fred Campbell. Bài đăng trình bày sự so sánh rõ ràng và chi tiết về các yếu tố thiết yếu của thấu chi và séc, cho phép các cá nhân điều hướng các lựa chọn tài chính của mình một cách rõ ràng.

Việc so sánh chi tiết và phân tích các đặc điểm của thấu chi và séc rất rõ ràng. Đây là một cuốn sách cần thiết cho bất kỳ ai muốn nâng cao hiểu biết về các công cụ tài chính.